国内外市场需求为国产半导体设备业提供了光明前景,目前一批极大规模集成电路制造设备、集成电路先进封装工艺制造设备开发成功。国产设备实现从无到有、从低端设备到高端设备的突破,在以美、日、荷为主导的半导体领域形成突破。

半导体设备市场美日荷争霸,高度垄断

纵观全球半导体设备市场,半导体设备技术壁垒极高。目前主要被美国、日本和荷兰的巨头垄断,他们起步较早,伴随着整个半导体产业一起成长,相应产品也已经成为事实上的行业标准,其他设备公司无论资金、技术、研发能力、市场地位等各个方面,都与排名靠前的国际巨头差距较大。

根据相关数据,晶圆处理设备占整个半导体设备市场超过80%的份额,而2016年晶圆处理设备厂商前10强的市场份额合计达78.6%。美国占据3家并均进入前5,日本5家,荷兰2家。全球半导体设备市场,美国、日本和荷兰三强争霸,美国最强,日本其次,荷兰的光刻和后道封装设备最强。

中国半导体设备市场的危与机

1、危

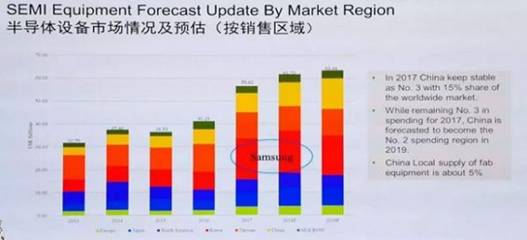

据相关数据显示,中国大陆本土厂商的半导体设备,只占全球市场份额的1~2%。而从下图,我们可以看到,中国大陆市场对半导体设备的需求量巨大,而且还在快速增长当中。

然而,在全球市场中,中国大陆的IC设备厂商所能占有的份额,最多也就是5%。这种巨大的市场容量与极为有限的设备输出水平形成了强烈的反差。其结果就是,我们要花大量的外汇去购买美日欧厂商的先进设备,使得贸易逆差和产业安全问题难以避免。

以上是全球的驱动因素,除此之外,还有一个巨大的驱动力,就是中国大陆半导体产业的快速跟进。2014年,集成电路产业发展纲要推出,同年“大基金”成立,在中央和各地方政府的大力推动和扶持下,一批晶圆代工厂项目上马、筹建,带动了IC设计及相关服务业的兴起。据统计,2017年大陆的IC设计公司居然达到了1300多家。此外,还带动了产业链下游的封装测试企业的积极性,扩展生产线,购入先进设备,以应对上游企业和潜在客户爆发式增长。

这样,在半导体制造、封测等方面的投资自然就会快速增长,从而为全球半导体设备支出同比大幅提升贡献了不少份额。

然而,在相对短的时间内,资金大量涌入、诸多大项目快速上马,谋求跨越式发展的同时,产业安全问题似乎不应该被忽视。由于中国大陆对半导体设备的需求量巨大,而且这种需求还在不断加强,而与之相对应的,未来几年,我国大陆厂商的设备在全球市场份额当中所占比例最多不过5%,而且还是以中低端设备为主。这种情况持续下去的话,存在着较大的风险,似乎总有一把无形的达摩克利斯之剑悬在头上。

2、机

危局中往往蕴育着机会,我国半导体设备的短板迫使本土企业必须加大投入力度、加快发展步伐,才能应对困难局面。目前来看,已经取得了一定的成绩。

在半导体设备中,越靠近前端,其技术难度越大。例如,制造设备技术难度大于封装和测试设备。而在制造设备中,光刻机的技术难度大于刻蚀设备,刻蚀难度大于薄膜沉积设备,而清洗、抛光、检测等设备的难度相对较小。

之所以如此,是因为光刻有严格的线宽要求,而刻蚀涉及等离子体物理学,且会对晶圆产生破坏,气相沉积设备涉及高温化学且对沉积膜的均匀性要求极高。而后段的清洗、检测等则没有这方面的要求,且本身不会对晶圆产生破坏。封装设备中,技术难度最大的是键合,测试设备中,封装后测试技术难度小于晶圆测试。

最近几年,我国大陆已立项的晶圆制造和代工厂有20多座,有的已经投产,有的则在规划或建设过程当中。粗略统计,它们需要的投资规模达1255亿美元,按照70%投资设备的比例计算,有约879亿美元设备采购支出,如果以3年为一个建设周期计算的话,则2017-2019年平均每年约有293亿美元的采购规模。

而在晶圆加工设备中,国内能够供应的主要是刻蚀、沉积和清洗设备。

近年来,随着国家对半导体产业的持续投入,以及民营企业的兴起,国产半导体设备产业链布局逐步走向完善,特别是在硅单晶炉、刻蚀机、封装、测试设备等壁垒相对低的领域,国产设备已经达到或接近国际先进水平,且成本优势明显。此外,一些产线配套设备、自动化设备、洁净设备等也取得了一定的市场占有率。

展望未来,国产半导体设备正在逆袭

半导体产业链向中国转移和存储器国产化是我国企业的重大机遇。我国半导体设备销售额在近十几年来全球占比逐年上升,在外部环境存在不确定性的情况下,培育我国自己的半导体设备和材料制造商成为整个半导体行业的共识。存储器是半导体设备支出占比最高的领域,存储器的国产化为我国设备企业提供了良好的成长机会。

先专注某一领域做大做强,再并购整合其他业务,是国际巨头共同的成长模式,我国企业在追赶之初同样应该参考。刻蚀设备作为三大主设备之一,进入客户产线后或可拥有一定的话语权。国内走在前列的刻蚀设备厂商,有望在刻蚀机领域率先形成对国际巨头的威胁,并在未来整合国内资源,实现半导体设备的国产替代。