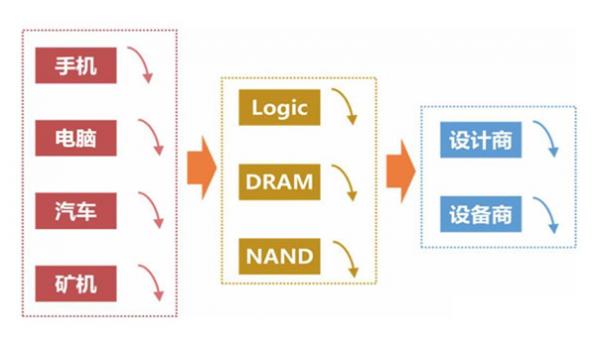

我们先看看半导体的下游情况:

半导体的下游 = 手机 + 电脑 + 汽车 + 新兴应用

1、手机:自去17年底开始就出现了10年来首次下滑,渗透率饱和+换机周期拉伸。

2、电脑:也就是PC+数据中心,PC相对稳定,流量见顶带来了DC资本资出二阶导数拐点临近。

3、汽车:市场稳中有降,但目前占比不高,未来极有可能接力成为半导体最大的下游市场。

4、新兴应用:也就是GPU + XPU + ASIC + FPGA等,但其中最大体量的矿机在下滑持续。

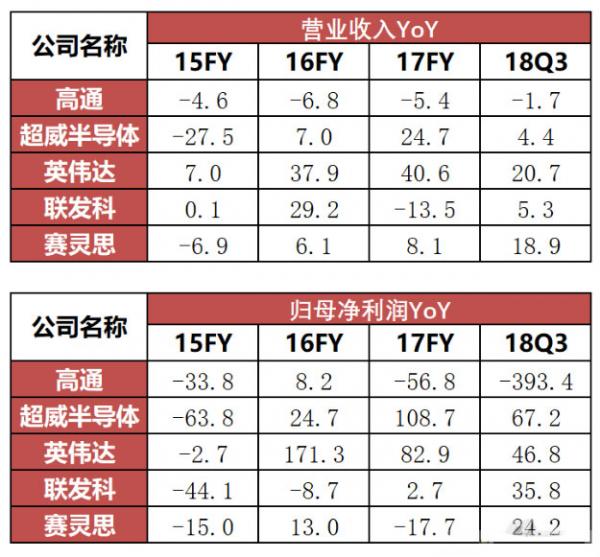

那全球半导体到底有多差呢?我们来看看全球十大半导体巨头近4年的业绩增速情况:

设备和制造商情况:

拉姆研究营收下滑主要原因是内存疲软导致的周期性低迷;

应用材料营收下滑主要原因是智能手机、电脑、服务器等下游市场需求疲软导致制造商Capex减少,从而降低设备需求量;

阿斯麦的业绩总体来说是维持了小幅上涨态势,主要原因是10和7纳米的技术推动逻辑的深紫外线光刻机、EUV光刻机需求进一步增强。

台积电营收和净利润总体上实现了平稳上涨,主要原因是新推出的智能手机带动7纳米技术产品的强劲需求。然而,台积电业务也受到加密货币挖矿需求进一步减弱的负面影响。

联电净利润的大幅下滑也反映了下游应用的全面衰减,最大衰减将来自计算机,而在计算机内,加密货币将是联电衰退最大的部分,然后是消费和通信。

中芯国际作为中国最大的晶圆代工厂,由于目前先进制程量产能力有限,28纳米由于供过于求导致毛利率水平较低叠加传统智能手机的疲软,因此中芯国际业绩也不如人意。

芯片设计商的情况:

高通业绩的大幅下滑除了传统智能手机疲软以外,最主要的原因还是因为诉讼问题失去了来自苹果公司低利润率的调制解调器业务。

AMD业绩同样较为疲软,主要原因是与区块链相关的需求大幅下降以及渠道库存过剩,渠道GPU销售额低于预期。

英伟达业绩虽然实现了小幅上涨,但是无论是营收还是毛利率均未达到市场预期,主要原因是数字货币采矿业务不及预期,公司Q2数字货币“采矿”业务的季度收入环比下跌70%,至1.16亿美元,随着数字货币价格下跌,预计未来这类相关的业务收入都可以“忽略不计”。

通过对比半导体设计、制造、设备、材料等整个产业链各个环节的业绩,我们发现下游需求的疲软导致逻辑、DRAM、NAND需求量下降,进一步带来芯片设计商、设备商业绩的下滑,短期内全球的半导体行业已经进入了一个滞缓期,不仅下游需求疲软,连整个代工厂的资本支出以及设备商的出货量都都进入了“紧缩期”。